เจ้าหนี้เงินกู้ยืมกรรมการ พอเห็นบัญชีนี้ปุ๊บ ก็รู้ขึ้นมาทันทีเลยว่า งบการเงินนี้อาจจะมีอะไรบางอย่างซ่อนอยู่ก็เป็นได้ เงินกู้กรรมการดูเหมือนเป็นบัญชีที่เรียบง่าย แต่ก็ไม่ง่ายซะทีเดียว เนื่องจากอาจมีประเด็นเรื่องภาษี หรือว่ามีเงื่อนไขเกี่ยวกับสัญญามาเกี่ยวข้องด้วย

บัญชีเจ้าหนี้เงินกู้ยืมกรรมการ มาจากไหน เกิดขึ้นได้อย่างไร มีผลกระทบต่องบการเงินอย่างไรบ้าง ทั้งในด้านของบัญชี และภาษี เรามาไขข้อสงสัยไปพร้อม ๆ กันเลยค่ะ

ความหมายของเจ้าหนี้ แต่ละประเภทมีอะไรบ้าง?

เรามาเริ่มกันที่เจ้าหนี้กันก่อนนะคะ เจ้าหนี้ ถือเป็นหนี้สินประเภทหนึ่ง ซึ่งหนี้สินสามารถแยกได้หลายรูปแบบ เราลองมาดูความหมายเบื้องต้น ของหนี้สินกันก่อนนะ ว่าแต่ละอย่างนั้นแตกต่างกันยังไง

เจ้าหนี้การค้า

เจ้าหนี้การค้า หมายถึง เงินที่กิจการค้างชำระค่าสินค้า หรือบริการ ที่ซื้อสินค้ามาเพื่อขาย หรือให้บริการตามปกติ

เจ้าหนี้อื่น

เจ้าหนี้อื่น หมายถึง เจ้าหนี้ที่ไม่ใช่เจ้าหนี้การค้า เช่น ค่าใช้จ่ายค้างจ่าย รายได้รับล่วงหน้า เป็นต้น

เจ้าหนี้เงินกู้ยืม

เจ้าหนี้เงินกู้ยืม หมายถึง เจ้าหนี้ลักษณะคล้ายเจ้าหนี้อื่น ซึ่งไม่เกี่ยวข้องกับกิจกรรมทางการค้าโดยตรง จึงไม่ใช่เจ้าหนี้การค้า ชเพราะว่าบริษัทยืมเงินกรรมการมาหมุน และมีภาระที่ต้องจ่ายชำระคืน เงินสด หรือทรัพยากรเชิงเศรษฐกิจในอนาคต

ดังนั้น เจ้าหนี้เงินกู้ยืมกรรมการ จึงถือเป็นเจ้าหนี้เงินกู้ยืมอย่างนึง เสมือนว่า กิจการกู้ยืมเงินจากธนาคาร นั่นเอง

เจ้าหนี้กรรมการ เกิดขึ้นได้อย่างไร

เอาล่ะ เราทราบกันถึงความหมายของเจ้าหนี้กันแล้ว มีหลากหลายประเภทด้วยกัน และลงลึกมาถึงเจ้าหนี้ที่มาจากกรรมการ ซึ่งเสมือนการทำสัญญากู้ยืมเงินจากธนาคาร แต่เดี๋ยวก่อนนะ เจ้าหนี้ที่มาจากกรรมการ จะเกิดขึ้นจากสาเหตุอะไรบ้างนะ

เจ้าหนี้กรรมการ หรือเงินกู้กรรมการ เกิดขึ้นได้ในหลายกรณี ยกตัวอย่าง เช่น

- มีการทำสัญญาเงินกู้กันจริง เพราะบริษัทขาดสภาพคล่อง ไม่รู้จะไปหาเงินมาจากที่ไหน บริษัทเพิ่งจะเปิดใหม่ ขอกู้แบงค์ก็ยากเหลือเกิน ก็เลยต้องมาพึ่ง กรรมการในบริษัทของตนเอง

- เกิดจากกรรมการที่สำรองจ่าย ค่าใช้จ่ายของบริษัท กว่าจะถอนเงินออกจากบริษัทก็ยากเหลือเกิน เพื่อความรวดเร็วในการดำเนินงาน บางครั้งก็ต้องออกเงินแทนก่อน แล้วไปเบิกคืนกับบริษัททีหลัง

- เกิดจากการปรับปรุงรายการ กว่าบริษัทจะส่งเอกสารให้สำนักงานบัญชี ก็ผ่านไป 1 เดือนแล้ว บางครั้งก็มีรายการเงินเข้าที่ไม่ทราบที่มา นักบัญชีจึงปรับปรุง เป็นหนี้สินเจ้าหนี้กรรมการเอาไว้ก่อน

- กิจการเจ้าของคนเดียว เพิ่งเปิดบริษัทใหม่ เงินก็มีน้อย จะโอนย้ายสินทรัพย์ ของตนเองไปเป็นของบริษัท บริษัทก็ไม่มีเงิน จึงจำเป็นต้องบันทึกเป็นหนี้สิน เงินกู้กรรมการไปก่อนนะ

โอ้โห สาเหตุ และที่มาของบัญชีนี้ มีเยอะมากเลยล่ะ ทั้งมีการกู้ยืมเงินจริง และไม่มีการกู้ยืมเงินจริง แบบนี้ผู้ใช้งบการเงินก็ต้องระมัดระวังด้วยนะ ว่าเงินกู้ยืมจากกรรมการ อาจจะไม่ได้เกิดจากการกู้ยืมเงินจริงก็ได้นะเนี่ย!

ผลกระทบทางภาษี เจ้าหนี้กรรมการ

มาถึงเรื่องผลกระทบทางภาษี การมีเจ้าหนี้กรรมการอยู่ในงบการเงิน อย่างที่บอกไปแล้วว่า เจ้าหนี้กรรมการ เปรียบเสมือนบริษัทกู้ยืมเงินจากกรรมการ ซึ่งไม่ต่างอะไรจากการที่บริษัทกู้ยืมเงินจากธนาคาร ก็ต้องมีการทำสัญญากู้ยืมเงินกันเอาไว้ และก็ต้องมีเรื่องของภาษีตามมาด้วยล่ะ

เราลองมาดูว่า หากมีเจ้าหนี้กรรมการอยู่ในงบการเงิน จะมีผลกระทบทางภาษีอะไรบ้าง

ภาษีนิติบุคคล

ดอกเบี้ยจ่ายที่เกิดจากเจ้าหนี้เงินกู้กรรมการ เป็นค่าใช้จ่ายของบริษัทได้ ตามเหมาะสม ซึ่งก็ควรจะดูที่อัตราตลาดด้วย ไม่ใช่ว่านึกอยากตั้งเท่าไหร่ก็ตั้งได้นะ เดี๋ยวพี่สรรพากรจะเรียกเข้าพบเอา

ภาษีมูลค่าเพิ่ม

สำหรับดอกเบี้ยจ่ายแล้ว ไม่ใช่การขาย หรือให้บริการ ดังนั้น ดอกเบี้ยที่เกิดจากเงินกู้กรรมการจึงไม่คิดภาษีมูลค่าเพิ่มนะจ๊ะ

ภาษีหัก ณ ที่จ่าย

ดอกเบี้ยจ่าย ถือเป็นเงินได้ประเภท 40 (4) ของผู้รับ ดังนั้น เมื่อบริษัทจ่ายดอกเบี้ยต้อง หัก ณ ที่จ่าย 15% ของมูลค่าดอกเบี้ยจ่ายนะ อย่าลืมเชียวล่ะ

ภาษีธุรกิจเฉพาะ

หากกรรมการนำเงินของตัวเองให้บริษัทกู้ยืม และกรรมการไม่ได้ประกอบกิจการให้กู้เป็นปกติธุระ กรรมการจะไม่เสียภาษีธุรกิจเฉพาะจ้า แต่กรณี กรรมการกู้เงินมา แล้วนำมาปล่อยกู้ให้บริษัทต่ออีกทอดนึง อาจเข้าข่ายการประกอบธุรกิจ เยี่ยงธนาคารพาณิชย์ได้นะ ระวังให้ดีด้วยล่ะ

อากรแสตมป์

เมื่อมีการทำสัญญาเงินกู้ ก็ต้องมีการติดอากรแสตมป์ โดยผู้ให้กู้ต้องติดอากรแสตมป์ 1 บาท ต่อยอดวงเงินกู้ 2,000 บาท ค่าอากรแสตมป์สูงสุดไม่เกิน 10,000 บาท

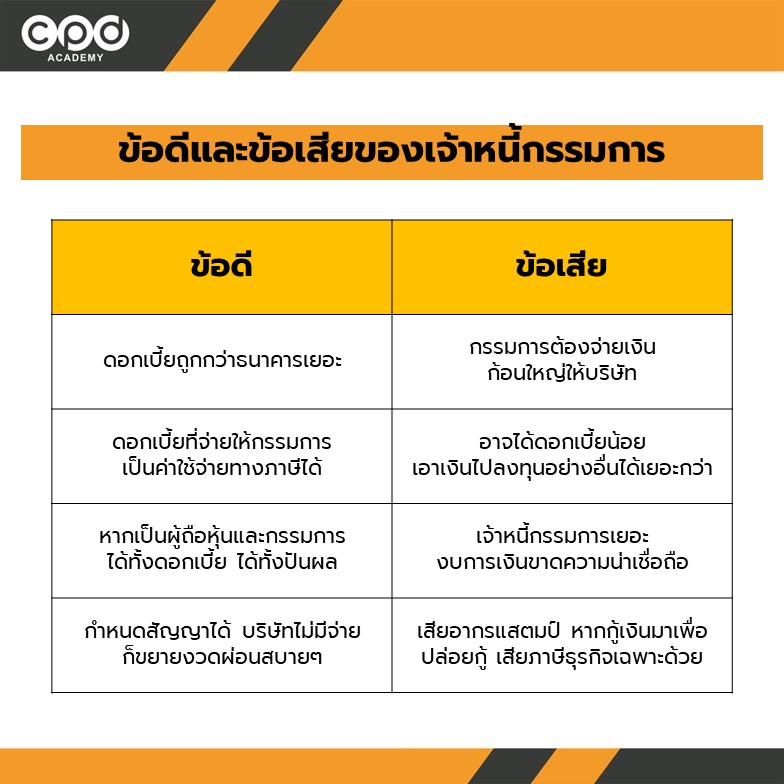

ข้อดีและข้อเสียของเจ้าหนี้กรรมการ

เหรียญมี 2 ด้าน สิ่งใดในโลกล้วนมีข้อดีและข้อเสีย เจ้าหนี้กรรมการก็เช่นกัน เรามาลองดูกันว่า หากเรามีเจ้าหนี้กรรมการ จะมีข้อดีข้อเสียอย่างไรบ้าง

ข้อดีคือ

- ดอกเบี้ยถูกกว่าธนาคารเยอะ ถ้ากรรมการคนกันเอง ก็กำหนดดอกเบี้ยเองได้

- ดอกเบี้ยที่จ่ายให้กรรมการ เป็นค่าใช้จ่ายทางภาษีได้ ตามเหมาะสม

- หากเป็นผู้ถือหุ้นและกรรมการ ได้ทั้งดอกเบี้ย และเงินปันผล ซึ่งเป็นหนึ่งในวิธีดึงเงินออกจากบริษัท อย่างถูกกฎหมายนั่นเอง

- กำหนดสัญญาได้ ต่อรองกันเองได้ บริษัทไม่มีจ่าย ก็ขยายงวดผ่อนสบายๆ

ข้อเสียคือ

- กรรมการต้องมีเงินสำรอง เยอะมากพอสมควร ที่จะจ่ายเงินก้อนใหญ่ให้บริษัท

- หากคิดดอกเบี้ยแบบคนกันเอง อาจได้ดอกเบี้ยน้อย เอาเงินไปลงทุนอย่างอื่นได้เยอะกว่า

- เจ้าหนี้กรรมการเยอะ งบการเงินขาดความน่าเชื่อถือ ภายนอกอาจคิดว่าซ่อนอะไรไว้

- เสียอากรแสตมป์ หากกรรมการกู้เงินมาเพื่อปล่อยกู้ให้บริษัท อาจเสียภาษีธุรกิจเฉพาะด้วย

สรุป

กรรมการจะให้เงินกู้กับบริษัท ก็ไม่ได้ผิดอะไร แต่ก็ต้องดูความเหมาะสมด้วย ว่าให้บริษัทกู้มากน้อยแค่ไหน และบริษัทมีความสามารถในการจ่ายชำระคืนกรรมการหรือเปล่า เพื่อไม่ให้เกิดบัญชีคงค้าง

บัญชีลูกหนี้เงินกู้ยืมกรรมการ เจ้าหนี้เงินกู้ยืมกรรมการ เป็นยอดคงค้างที่ผู้ใช้งบการเงิน มักจะตั้งข้อสงสัยเสมอ ว่ามีลับลมคมในหรือเปล่า บริษัทจึงควรควบคุมให้ดี ไม่ให้มากจนเกินงาม และเพื่อไม่ให้งบการเงินขาดความน่าเชื่อถือ จะได้สบายใจทั้งฝั่งบริษัท และฝั่งผู้ใช้งบการเงินด้วยนะคะ

อบรมบัญชีเก็บชั่วโมง CPD ออนไลน์ง่ายๆ ได้ที่บ้าน

สอบถามได้ที่ Line: @cpdacademy หรือ https://lin.ee/36U1ks0Y

อ้างอิง