หลายคนเปิดงบการเงิน แล้วเจอคำว่า “ลูกหนี้กรรมการ” ก็เกิดความสงสัยขึ้นมาทันที เอ๊ะ! กรรมการเป็นลูกหนี้ได้ด้วยหรือ ทำไมกรรมการ ถึงมาเป็นลูกหนี้บริษัทได้ แล้วต้องบันทึกบัญชียังไง ต้องเสียภาษีอย่างไร เรามาหาคำตอบไปพร้อมกัน ได้ที่นี่เลยค่ะ

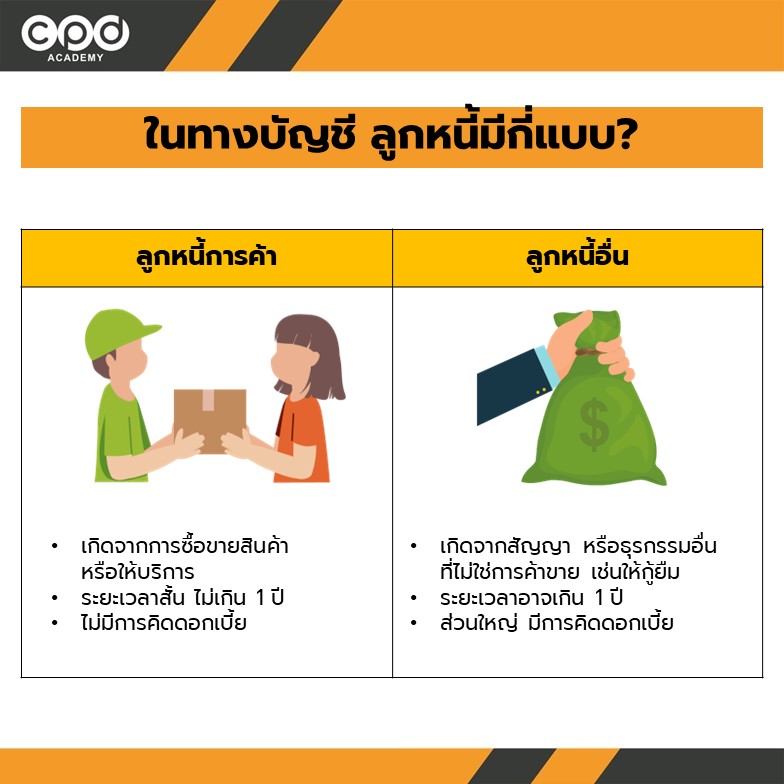

ในทางบัญชี ลูกหนี้มีกี่แบบ?

ก่อนอื่น ต้องทำความเข้าใจ เกี่ยวกับลูกหนี้กันก่อน ว่าแท้จริงแล้วลูกหนี้หมายถึงอะไรกันแน่

ลูกหนี้ หมายถึง สิทธิ์ ที่กิจการจะได้รับ เงินสด หรือทรัพยากร หรือประโยชน์เชิงเศรษฐกิจอื่น เมื่อถึงกำหนดชำระ

ยังไม่หมดเพียงเท่านี้นะ ลูกหนี้ยังแบ่งออกเป็น 2 แบบ ดังนี้

- ลูกหนี้การค้า เป็นลูกหนี้ ที่เกิดจากการซื้อขายสินค้า หรือให้บริการ ลูกหนี้ชนิดนี้ จะไม่มีดอกเบี้ย และโดยปกติจะเป็นลูกหนี้ระยะสั้นไม่เกิน 1 ปี

- ลูกหนี้อื่น เป็นลูกหนี้ที่ไม่ใช่ลูกหนี้การค้า ไม่ได้เกิดจากการค้าขายระหว่างกัน แต่เกิดจากสัญญา หรือธุรกรรมอื่นที่ไม่ใช่การค้าขาย เช่น การให้กู้ยืมเงิน เป็นต้น

ลูกหนี้กรรมการคืออะไร เกิดขึ้นได้อย่างไร

เอาล่ะ ลูกหนี้กรรมการ ที่เป็นประเด็นของเรา ก็เป็นหนึ่งในลูกหนี้อื่น ที่ไม่ใช่ลูกหนี้การค้า ซึ่งเกิดได้จากหลายสาเหตุ ดังนี้

- การกู้ยืมเงินของกรรมการ แน่นอนว่า กิจการที่เป็นรูปแบบเจ้าของคนเดียว ผู้ถือหุ้น กรรมการ ก็มักจะเป็นคนเดียวกัน ดังนั้น เจ้าของธุรกิจบางคน ที่ตนเองขาดสภาพคล่อง ก็อาจดึงเงินออกจากกิจการ โดยการกู้ยืมเงินออกไป เพื่อหมุนเวียนค่าใช้จ่ายส่วนตัว

- การปรับปรุงตัวเลขทางบัญชี กรณีนี้เกิดขึ้นได้จากหลายสาเหตุมาก อาจเกิดจากนักบัญชี ไม่สามารถหายอดเงิน ที่โอนออกจากกิจการได้ ก็มักจะปรับปรุงรายการ เป็นลูกหนี้เงินกู้กรรมการ หรือเงินทดรองจ่าย เป็นต้น

ผลกระทบทางภาษี ให้กรรมการกู้ยืมเงิน

จาก 2 หัวข้อที่ผ่านมา เราก็คงจะรู้จัก ลูกหนี้เงินกู้กรรมการมากขึ้น ในมุมบัญชีลูกหนี้เงินกู้กรรมการ ถือเป็นลูกหนี้ในงบการเงิน แล้วในมุมภาษีล่ะ ลูกหนี้เงินกู้กรรมการจะมีผลกระทบอะไรบ้าง เรามาดูไปพร้อมกันได้เลย

ด้านบริษัท

- ภาษีนิติบุคคล บริษัทต้องคิดดอกเบี้ย ตามมาตรา 65 ทวิ (4) ไม่ต่ำกว่าราคาตลาด หากมีเงินอยู่แล้ว คิดตามดอกเบี้ยเงินฝากประจำขึ้นไป หากกู้ยืมเงินมา ต้องไม่ต่ำกว่าอัตราดอกเบี้ยเงินกู้

- ภาษีมูลค่าเพิ่ม บริษัทจะไม่คิดภาษีขาย เนื่องจากไม่ใช่การขายหรือให้บริการของบริษัท เป็นเพียงการให้กู้ยืมเงิน

- ภาษีหัก ณ ที่จ่าย บริษัทให้เงินกู้ยืมกรรมการ หากกรรมการจ่ายดอกเบี้ย บริษัทก็จะไม่ถูกหัก ณ ที่จ่าย เพราะกรรมการมีสถานะเป็นบุคคลธรรมดา ไม่ใช่ผู้มีหน้าที่หัก ณ ที่จ่าย

- ภาษีธุรกิจเฉพาะ การให้กู้ยืมเงิน เป็นการประกอบธุรกิจ เยี่ยงธนาคารพาณิชย์ ต้องเสียภาษีธุรกิจเฉพาะ 3.3% ของมูลค่าดอกเบี้ยรับ หากให้กู้เป็นครั้งคราว ไม่ต้องจดทะเบียนภาษีธุรกิจเฉพาะ

- อากรแสตมป์ บริษัทต้องติดอากรแสตมป์ 1 บาท ต่อยอดเงินกู้ 2,000 บาท ค่าอากรแสตมป์ สูงสุดไม่เกิน 10,000 บาท

ด้านกรรมการ

- ภาษีมูลค่าเพิ่ม ไม่ถือเป็นการค้าขายจึงไม่เสียภาษีมูลค่าเพิ่ม

- ภาษีหัก ณ ที่จ่าย กรรมการจ่ายดอกเบี้ย ไม่ต้องหัก ณ ที่จ่าย

- อากรแสตมป์ ผู้ให้กู้ เป็นผู้ติดอากรแสตมป์ กรรมการจึงไม่เสีย อากรแสตมป์

จะเห็นได้ชัดว่า หากกรรมการจะเอาเงินออกจากบริษัท มันก็ไม่ใช่เรื่องง่ายเลย เพราะมีเรื่องภาษี เรื่องสัญญา เรื่องกฎหมายต่าง ๆ ตามเข้ามา

ดังนั้น การดึงเงินออกจากบริษัท โดยบันทึกเป็นลูกหนี้เงินกู้กรรมการนั้น อาจจะไม่ใช่วิธีที่ดีเท่าไหร่นัก

การกู้ยืมเงินแบบไม่คิดดอกเบี้ย

สำนักงานบัญชีหลายแห่ง บันทึกบัญชีลูกหนี้เงินกู้กรรมการ แบบไม่คิดดอกเบี้ย พอได้ยินคำนี้ปุ๊บ หลายคนก็เกิดความสงสัยขึ้นมาทันทีเลย มันทำอย่างนี้ได้ด้วยหรือ เราลองมาดูว่า เราสามารถทำสัญญาเงินกู้ แบบไม่คิดดอกเบี้ยได้หรือเปล่า

ในทางภาษี

จากหัวข้อก่อนหน้านี้ ตามมาตรา 65 ทวิ (4) กำหนดเอาไว้ว่า บริษัทให้กู้ยืมเงิน ต้องคิดอัตราดอกเบี้ย ขั้นต่ำตามอัตราตลาด ดังนั้น บริษัทจะไม่สามารถให้กู้เงินแบบฟรี ๆ ได้ ถ้าบริษัทให้กู้ยืมเงิน ในทางภาษีแล้วต้องเกิดรายได้ดอกเบี้ยรับแน่นอน

เมื่อบริษัทมีรายได้ดอกเบี้ย ก็เหมือนกับว่าบริษัทมีการปล่อยเงินกู้นะสิ! อ่าวแล้วแบบนี้ บริษัทต้องยื่น ภ.ธ.40 หรือเปล่า?

ตามแบบ ภ.ธ.40 ข้อ 7 การประกอบกิจการโดยปกติเยี่ยงธนาคารพาณิชย์ เช่น การให้ กู้ยืมเงิน ค้ำประกัน แลกเปลี่ยนเงินตรา ออก ซื้อ หรือขายตั๋วเงิน หรือรับส่งเงินไปต่างประเทศด้วยวิธีต่าง ๆ มีหน้าที่ต้องยื่นแบบ ภ.ธ.40 ร้อยละ 3 ของมูลค่าดอกเบี้ยรับ และภาษีท้องถิ่นอีกร้อยละ 10 ของจำนวนเงินภาษีธุรกิจเฉพาะที่คำนวณได้

ทั้งนี้ บริษัทไม่ต้องจดทะเบียนธุรกิจเฉพาะ ไม่ได้ประกอบการโดยปกติเยี่ยงธนาคารพาณิชย์

ดังนั้น ในทางภาษี แม้ว่าเราจะไม่คิดดอกเบี้ยกับเงินกู้กรรมการ แต่เราต้องคำนวณดอกเบี้ยรับทางภาษี และยื่น ภ.ธ.40 รวมถึงเสียภาษีท้องถิ่นด้วยนะ

ในทางบัญชี

สำหรับในฝั่งของบัญชี มาตรฐานการบัญชี ไม่ได้กำหนดเอาไว้ว่า บริษัทต้องคิดดอกเบี้ยเท่าไหร่ ดังนั้น บริษัทสามารถให้เงินกู้แบบไม่คิดดอกเบี้ยเลยก็ยังได้ เพราะไม่มีกฎหมายข้อไหนกำหนดเอาไว้ ว่าห้ามให้กู้ยืมเงินกับกรรมการแบบไม่คิดดอกเบี้ยนี่นา

สรุป

การที่กรรมการ ยืมเงินออกจากบริษัท เป็นช่องทางที่กรรมการสามารถนำเงินออกจากบริษัทได้จริง แต่ท้ายที่สุดแล้ว เงินก้อนนั้นก็ต้องนำมาคืนบริษัทอยู่ดี เพราะทางบัญชีก็ถือเป็น เงินให้กรรมการกู้ยืม

แทนที่จะทำแบบนี้ เรานำเงินออกโดยการปันผลไปเลย ยังเป็นวิธีที่ดีกว่า หรืออีกทางนึง ปล่อยเงินกู้ให้บริษัท แล้วรับผลตอบแทนเป็นดอกเบี้ย ก็สามารถทำได้เช่นกัน

ดังนั้น การดึงเงินออก ผ่านช่องทางลูกหนี้เงินกู้กรรมการ จึงเป็นวิธีที่ไม่ควรทำ ในระยะยาวจะส่งผลกระทบมากมาย ทั้งด้านภาษี ด้านความเชื่อมั่นของงบการเงิน เวลาไปทำธุรกรรมกับธนาคาร หรือทำธุรกรรมกับคู่ค้า งบการเงินของเราก็อาจจะดูไม่ดีนะ

หากต้องการศึกษาข้อมูลเพิ่มเติม ในเรื่องของการจ่ายเงินออกจากบริษัท สามารถดูเพิ่มเติมได้ที่ วิธีดึงเงินออกจากบริษัทที่ถูกต้อง เจ้าของต้องทำยังไง

อบรมบัญชีเก็บชั่วโมง CPD ออนไลน์ง่ายๆ ได้ที่บ้าน

สอบถามได้ที่ Line: @cpdacademy หรือ https://lin.ee/36U1ks0Y

อ้างอิง